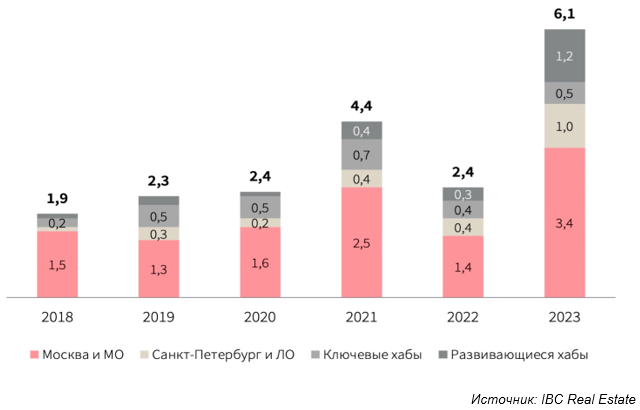

По данным аналитиков IBC Real Estate, по итогам 2023 года совокупный объем купленных и арендованных складских площадей по всей России составил 6,1 млн кв. м, что является максимальным значением за всю историю складского рынка и в 2,5 раза превышает показатель прошлого года. Предыдущее пиковое значение было установлено в 2021 году, когда спрос достиг 4 млн кв. м, что в 1,5 раза меньше нового рекорда.

Динамика суммы купленных и арендованных складских площадей,

классы А и В, млн. кв. м

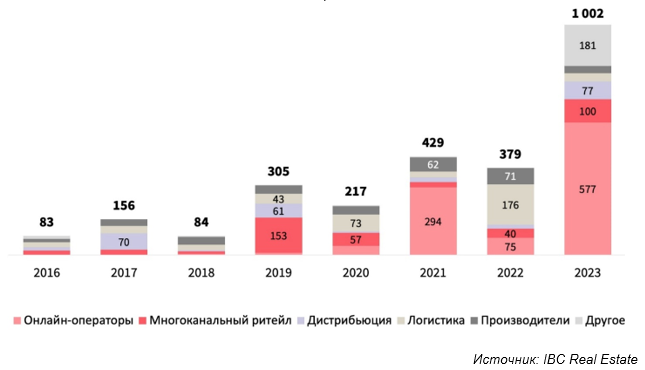

Лидерами в структуре спроса являются онлайн-операторы (42%), однако повышенную активность проявляли все категории арендаторов: многоканальный ритейл, дистрибьюция, логистика и другие. 47% сделок составили сделки со складами формата BTS, из них 9% – BTS на продажу В 2023 году доля BTS-проектов в общем объеме сделок была максимальной за весь период наблюдений. Средний размер реализуемого BTS склада достиг 20 тыс. кв. м, ранее этот показатель не превышал 18 тыс. кв. м.

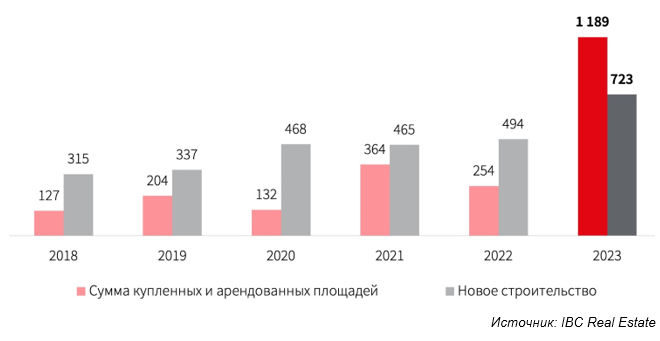

Рекорд спроса зафиксирован практически во всех регионах страны. В развивающихся логистических хабах, где объем качественного существующего предложения составляет менее 1 млн. кв. м, например, Воронеже, Нижнем Новгороде, Челябинске, Владивостоке, Волгограде и других спрос превысил значение прошлого года в 4 раза, перешагнув отметку в 1 млн. кв. м. Объем нового строительства также вырос в 1,5 раза, составив 723 тыс. кв. м. (+46% к 2022 году). Более 500 тыс. кв. м складских объектов было реализовано в крупных административных центрах, находящихся в зоне влияния новых транспортных коридоров: Омске, Оренбурге, Тюмени, Саратове и Уфе. BTS-объекты остаются наиболее востребованными объектами среди онлайн-операторов и многоканального ритейла, которые заключили 90% сделок.

Сумма купленных и арендованных площадей и новое строительство в развивающихся логистических хабах, классы А и В, тыс. кв. м

В таких ключевых логистических хабах, как Екатеринбург, Новосибирск, Самара, Казань, Краснодар и Ростов-на-Дону, где объем качественного существующего предложения составляет более 1 млн. кв. м кв. м, спрос в отличие от других регионов не смог превзойти исторический максимум 2021 года. Совокупно сумма купленных и арендованных площадей в 2023 году в крупных хабах составила 510 тыс. кв. м. Преимущественно спрос был ограничен нехваткой предложения, которое почти во всех регионах оставалось на уровне менее 1%. На фоне отсутствия свободных спекулятивных площадей и роста стоимости строительства новых объектов ставки аренды показали стремительный рост, например, в Екатеринбурге и Ростове-на-Дону прирост арендной ставки составил 60% г/г. Средневзвешенная ставка аренды на существующие склады находится в диапазоне 8500 – 8700 рублей за кв. м. в год без операционных расходов, НДС и коммунальных платежей. Наибольший объем сделок закрыт в Екатеринбурге, в котором было реализовано 193 тыс. кв. м. складских помещений.

Пиковый объем спроса на складские помещения отмечен в Санкт-Петербурге и Ленинградской области: показатель составил 1 млн кв. м, что более, чем в 2 раза превышает значение предыдущего года. На фоне повышенного спроса и не успевающего за ним прироста предложения зафиксировано снижение вакантности на 0,9 п.п.: на конец 2023 года показатель составил 0,9%, что совпадает с уровнем 2021 года. За прошедший год средневзвешенная ставка аренды увеличилась на 46,5%: ставка аренды на существующие объекты находится на уровне 8500 тыс. руб. за кв. м. в год, на строящиеся объекты – 8600 руб. за кв. м. в год без операционных расходов, НДС и коммунальных платежей. В условиях сохраняющейся жесткой денежно-кредитной политики ЦБ при текущей низкой доле свободных площадей ставки аренды в начале нового года останутся высокими.

Спрос на складские помещения в Санкт-Петербурге и Ленинградской области неравномерен: в 2023 году отмечено значительное сокращение спроса со стороны логистических компаний (-79% г/г), а также со стороны производителей (-58% г/г). Исторически именно эти категории арендаторов составляли значительную часть спроса в регионе, однако трансформация грузопотоков вносит свои коррективы. Основными драйверами максимального спроса стали онлайн-операторы и многоканальные ритейлеры, на которые пришлось 68% сделок. Так, компания OZON, арендовав в 2023 году суммарно 577 тыс. кв. м складских помещений, повлияла на неустойчивость текущего индикатора суммы купленных и арендованных площадей в долгосрочной перспективе.

Динамика суммы купленных и арендованных площадей по категориям в Санкт-Петербурге и Ленинградской области,

классы А и В, тыс. кв. м

“В 2024 году на всех региональных

рынках мы будем наблюдать повышенные объемы ввода новых объектов, так как будет завершено строительство ряда крупных проектов формата BTS, подписанных в 2023г. Объем спроса при этом существенно превышает объемы строительства спекулятивных проектов. Поэтому дефицит площадей будет сохраняться, что особенно остро скажется на ставках аренды в первом полугодии 2024г. Растущая стоимость строительства и высокая ключевая ставка ЦБ сказывается на объемах спекулятивного строительства, тормозит новые сделки формата BTS в аренду, практически останавливает инвестиционные покупки. Как правило, региональные рынки более консервативны, поэтому в развивающихся и ключевых хабах также прогнозируется замедление темпов строительства, снижения количества сделок в 2024 году,” – комментирует Евгений Бумагин, член совета директоров, руководитель департамента по работе со складскими и производственными помещениями IBC Real Estate.